L’avvento dell’Euro digitale? Ecco i vantaggi e i rischi spiegati bene

Questo articolo è stato pubblicato su Econopoly (Il Sole 24 Ore) il 23 Ottobre 2020. Versione in Inglese qui.

Il 2 Ottobre 2020 è una data che gli storici leggeranno come spartiacque. È il giorno in cui la Banca Centrale Europea ha espresso formalmente il suo interesse per un Euro digitale, in questo rapporto di Christine Lagarde e Fabio Panetta.

Cos’è l’Euro digitale?

Il denaro contante sta già oggi sparendo, superato progressivamente da strumenti quali carta di credito, bonifico e, in Italia, ad esempio Postepay, Satispay, Hype.

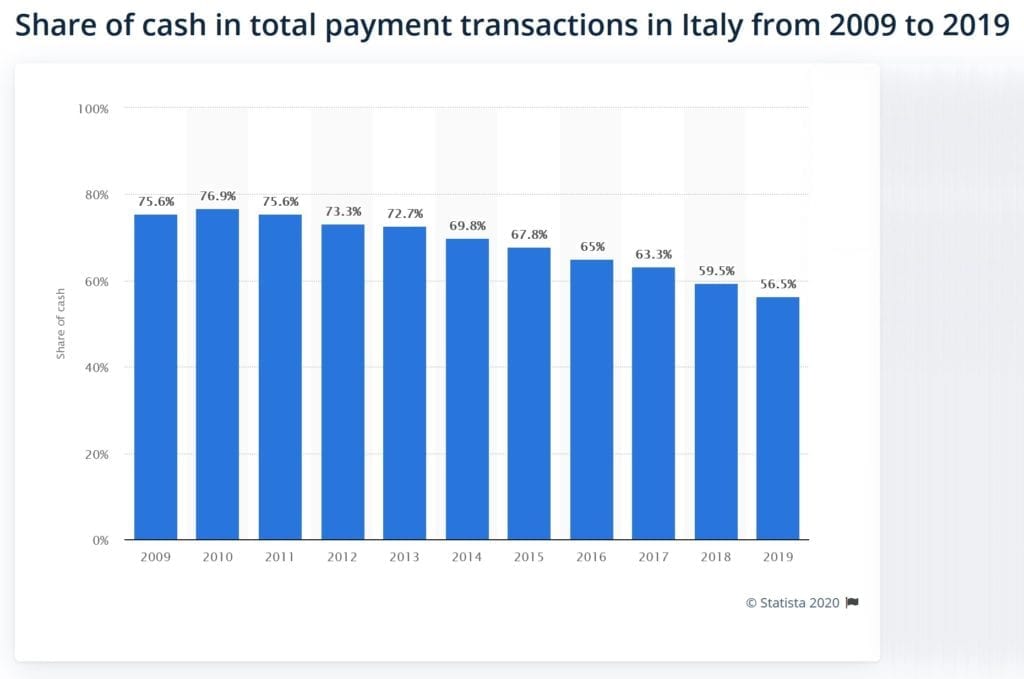

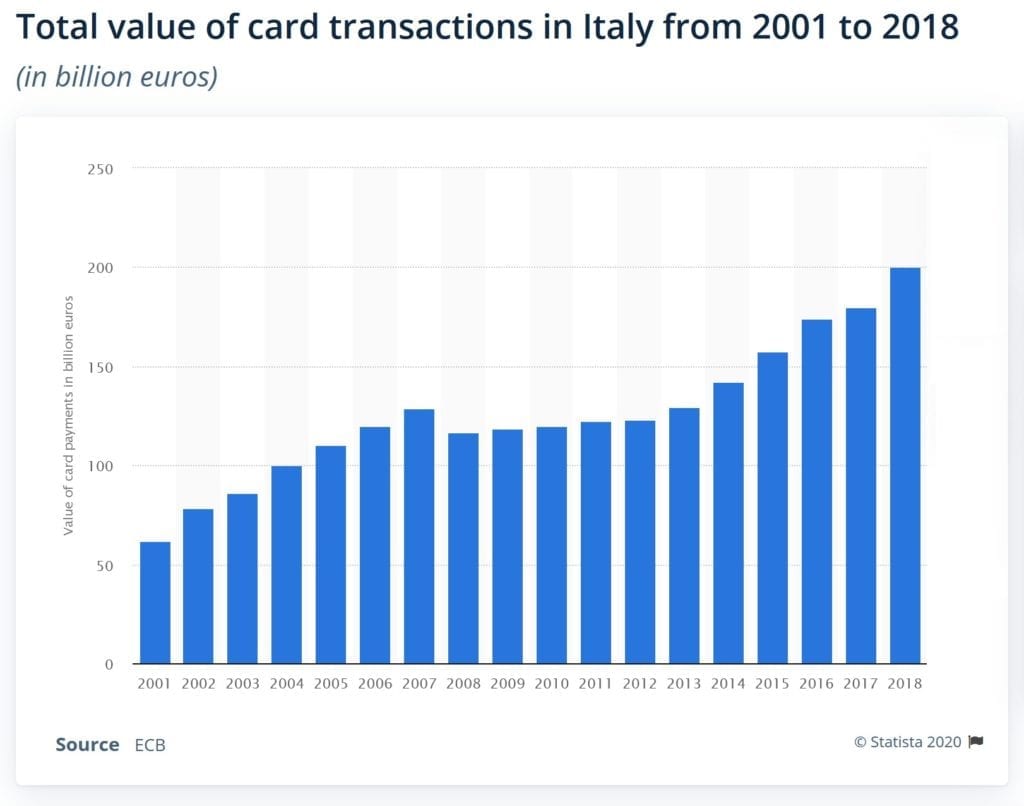

Screenshot dalla ricerca di Statista sull'uso del contante in Italia

Screenshot dalla ricerca di Statista sull'uso delle carte in ItaliaQuindi l’Euro digitale è già realtà. FALSO.

Gli strumenti di cui sopra danno una parvenza di moneta digitale, senza però esserla affatto. Infatti questi si appoggiano sempre a sistemi tradizionali che si riconducono sempre agli stessi enti: le banche. Senza un conto corrente bancario è impossibile che carte di credito, bonifici e in genere tutti gli strumenti digitali odierni possano funzionare. In sostanza, il denaro contante è oggi sì dematerializzato, ma rimane pur sempre a tutti gli effetti depositato in banca.

Quello che invece la BCE ora suggerisce è la creazione e uso di un vero denaro contante, in forma digitale, custodito direttamente dai cittadini e non più dalle banche. Un po’ come se le banconote dei nostri portafogli si tramutassero in bit salvati sul nostro smartphone, smart card o computer. È un cambio epocale.

Vantaggi e rischi

I vantaggi di un vero Euro digitale sono molti ed evidenti per un cittadino:

- Costi. È realistico aspettarsi che i costi delle transazioni, che oggi sono legate a carte e bonifici, saranno fortemente ridotti. La BCE ipotizza anche scenari in cui tali costi siano nulli. Insomma, le commissioni del POS? Da libri di Storia.

- Stimolo finanziario. Un Euro digitale renderebbe facile l’implementazione di politiche quali l’ “helicopter money“, in cui lo Stato può immediatamente e automaticamente elargire denaro ai cittadini in difficoltà. Niente più “click day” per i bonus.

- Inclusione finanziaria. Non avendo più bisogno di un conto corrente, chiunque (anche i cosiddetti “unbanked“) potrà accedere a strumenti digitali e, ad esempio, effettuare pagamenti sui siti di e-commerce o ricevere direttamente rimesse internazionali.

- Tutela finanziaria. Non essendo più i contanti depositati in banca, il cittadino non è più esposto ai fallimenti bancari ed eventuale blocco dei fondi in essa depositati.

- Impatto ambientale. Il contante in forma digitale e non più fisica riduce l’impronta ecologica dei sistemi monetari e di pagamento.

- Salute. In tempo di Covid, minor circolazione di contante in forma fisica aiuta a limitare la diffusione del contagio.

I rischi di un vero Euro digitale sono anch’essi molti:

- Privacy. Il denaro contante in forma fisica è effettivamente anonimo. La sua controparte digitale, per essere equiparata davvero al contante, deve essere anch’essa anonima. Yves Mersch (membro del board della BCE) ha espresso bene questo concetto lo scorso Maggio dicendo “se un Euro digitale non fosse anonimo, solleverebbe di sicuro problemi sociali, politici e legali“. Questo però si scontra con normative anti-riciclaggio che mal tollerano transazioni anonime.

- Prestiti. Con un vero Euro digitale, è lecito aspettarsi una riduzione dei volumi di denaro depositati nelle banche. Ciò comporta di conseguenza una diminuzione della capacità di prestare denaro da parte della banca.

- Ricavi. Dalla minor quantità di depositi deriva una minor quantità di transazioni “tradizionali” via carta/bonifico. La conseguenza finale è minor ricavo per banche, istituti e sistemi di pagamento.

- Custodia. Il cittadino è in totale controllo del proprio denaro digitale sul proprio dispositivo (ad esempio smartphone). Se però questo si perdesse o si rompesse, il denaro digitale si perderebbe con esso. Una situazione simile accadrebbe in caso di eredità, se il deceduto non lasciasse preventivamente le credenziali ai propri eredi. Questo problema può essere però una enorme opportunità per le banche moderne che sanno reinventarsi e offrire sistemi di recupero di denaro digitale in caso emergenza.

Tirando le somme, il punto di vista di un cittadino è assai diverso da quello di una banca. Per un cittadino i vantaggi di un vero Euro digitale vanno ben oltre i rischi. Dall’altro lato, per le banche i vantaggi di un vero Euro digitale sono a prima vista irrilevanti se comparati agli svantaggi che ciò comporterebbe per le loro attuali fonti di ricavo.

Perché la BCE è interessata?

Grandi innovazioni raramente sono spinte da chi ha tutto l’interesse a mantenere stabilità e status quo. Viene quindi da chiedersi da dove provenga questo vento in molti versi rivoluzionario della BCE. È un in primis una mossa difensiva nei confronti di monete digitali emesse da enti privati o da Stati stranieri. Il rapporto BCE non le cita esplicitamente, ma è palese che l’attenzione sia rivolta specialmente a Libra e la Cina.

- Libra. La moneta digitale promossa da Facebook e annunciata a Giugno 2019. Nei suoi piani originali, una vera moneta mondiale digitale transnazionale utilizzabile sin dall’inizio da 3 miliardi di persone.

- Cina. Da tempo al lavoro al DCEP, ossia il suo yuan 元 digitale nazionale, che possa aiutare la valuta cinese a espandersi nel mondo e diventare un legittimo contendente a euro/dollaro per gli scambi internazionali. Enormi ambizioni, testimoniate anche dal voler sfruttare le Olimpiadi Invernali del 2022 a Pechino come palcoscenico per lanciare ufficialmente la moneta digitale cinese.

“Un vaso di terra cotta, costretto a viaggiar in compagnia di molti vasi di ferro“. La BCE deve essersi sentita un po’ come Don Abbondio, stretta tra la creatività irriverente della Silicon Valley (Libra) e la dinamica ascesa economica e tecnologica di un regime totalitario (Cina).

In questo va ammirata la lungimiranza della BCE: sia nell’aver capito bene la portata dello tsunami in arrivo, sia per illustrare nel rapporto modi in cui le banche possano partecipare alla creazione di un Euro digitale senza subirne eccessivamente i contraccolpi.

Cosa aspettarsi

Il rapporto BCE del 2 Ottobre è però molto generico. Indica possibili scenari e potenziali soluzioni, senza né scegliere né andare in dettaglio. Il 12 Ottobre Fabio Panetta ha annunciato una consultazione pubblica sull’Euro digitale, invitando cittadini, imprese, accademie e associazioni a fornire commenti e suggerimenti.

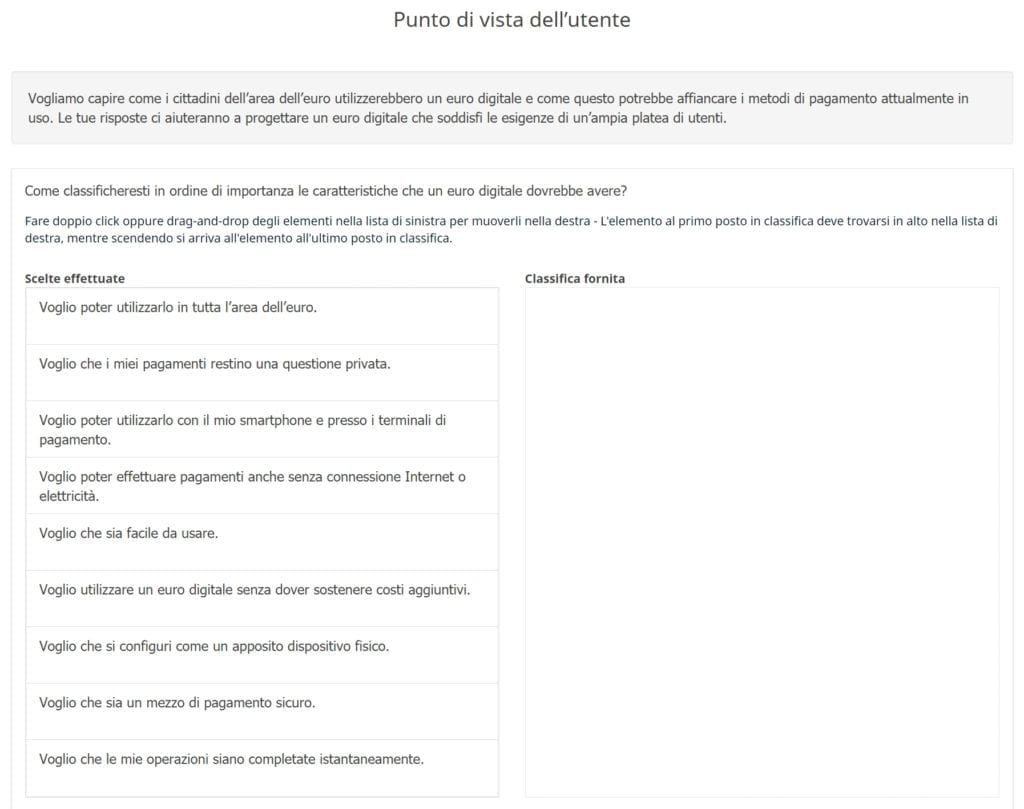

Screenshot dalla pagina di consultazione pubblica della BCE sull'Euro digitaleNella consultazione pubblica la BCE chiede anche quale approccio sia da preferire: quello senza intermediari e teso alla protezione della privacy, o quello con intermediari che possano offrire un nuovo valore aggiunto. Sono strade completamente diverse, e che portano a scenari assai differenti.

È quindi ancora presto per dire come effettivamente prenderà forma l’Euro digitale. L’unica cosa certa è che banche ed istituti finanziari, per non parlare poi del nuovo colosso paytech Nexi-SIA, devono prestare grandissima attenzione a questo fenomeno. Pena svanire nell’irrilevanza già tra pochi anni.

Lascia un Commento